eTims: Lecciones que Kenia puede aprender de América Latina

Hace una década, Perú, en la costa occidental de América del Sur, emprendió un camino hacia la implementación y adopción de la factura fiscal electrónica. El enfoque fue escalonado y comenzó apuntando a 239 de los mayores emisores de facturas de la economía, en gran parte involucrados en las industrias manufacturera y minera.

A pesar del pequeño número de empresas objetivo y de un período de cumplimiento de 10 meses, la autoridad tributaria peruana se vio obligada a extender el plazo dos veces: primero de octubre de 2014 a abril de 2015 y luego a agosto de 2015.

La emisión de facturas generadas manualmente finalizó recién en 2018, cuatro años después de que el país iniciara el proceso de implementación de la nueva plataforma, después de haber probado el terreno con grandes empresas.

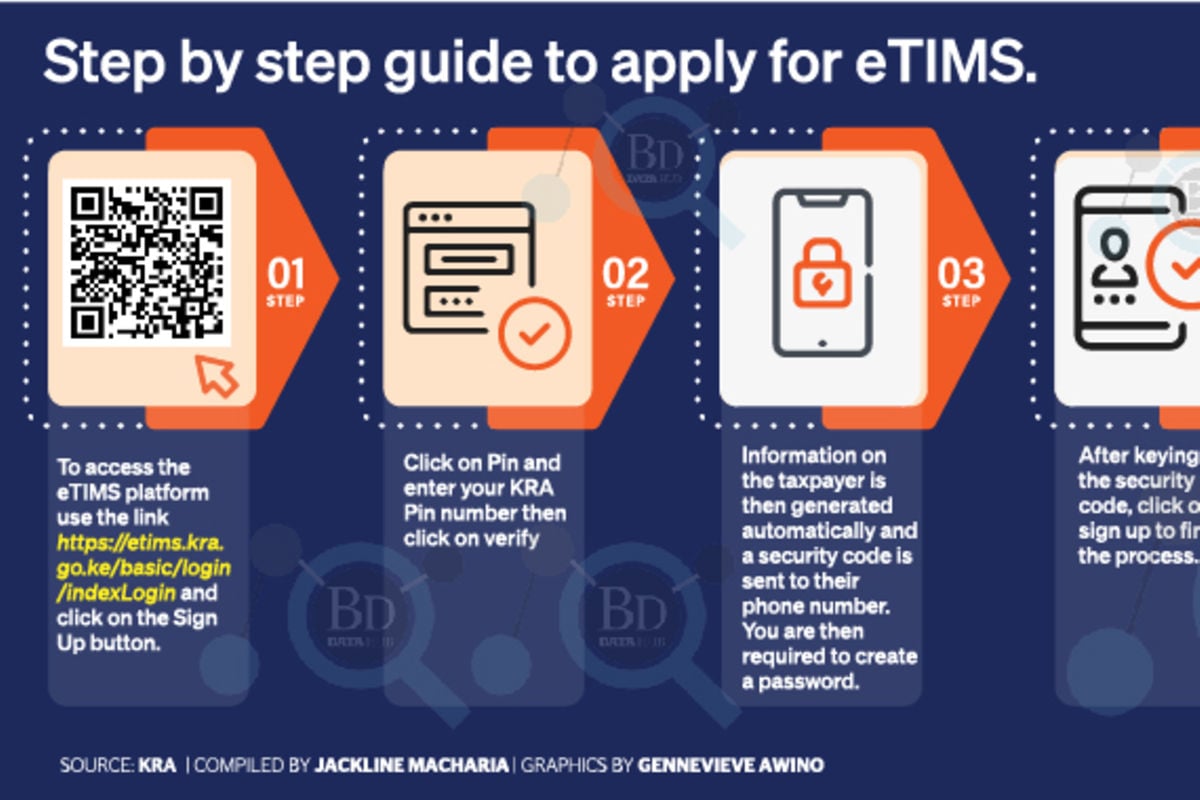

En Kenia, la Ley de Finanzas de 2023 modificó la Sección 23 de la Ley de Procedimientos Fiscales, estableciendo que todas las empresas emitirán facturas electrónicas a partir del 1 de septiembre de 2023. Modificó además la Sección 16 de la Ley del Impuesto sobre la Renta, estableciendo que, a partir del 1 de enero de 2024, solo Las facturas generadas a través del Sistema de Gestión de Factura Electrónica (eTims) serían viables para determinar los gastos deducibles al calcular el impuesto sobre la renta de las empresas.

Estos dos cambios implican que, a diferencia del camino peruano de acelerar lentamente la implementación de facturas fiscales electrónicas, Kenia ha optado por compensar a todas las empresas a la vez. No sorprende que el lanzamiento de eTims haya sido recibido con protestas, particularmente por parte de pequeñas y microempresas, especialmente ahora que ha pasado la fecha límite del 31 de marzo para la integración obligatoria.

Al 31 de marzo, alrededor de 202.291 contribuyentes se habían incorporado a eTims, frente a un objetivo de 915.000. Aunque esta tasa de desempeño es solo del 22,1 por ciento, la experiencia peruana y el tiempo necesario para implementar la facturación electrónica en todas las empresas sugieren que la Autoridad de Ingresos de Kenia (KRA) ha dado un fuerte golpe dentro de limitaciones de tiempo limitadas y una estrategia que se ha extendido. Dirigido a todos los emprendimientos comerciales.

Ahora que ha pasado la fecha límite para la integración obligatoria de eTims y se han publicado las regulaciones, ¿hacia dónde vamos a partir de ahora?

Aquí hay tres lecciones que Kenia podría aprender de las experiencias en América Latina.

En primer lugar, la transición de la facturación manual a la facturación electrónica es una maratón, no una carrera corta. Perú emprendió este viaje en 2014 y solo cuatro años después la emisión se volvió obligatoria para todos los negocios. Chile, no lejos geográficamente de Perú, pero muy por encima de Kenia desde el punto de vista del ingreso per cápita, implementó la factura electrónica en 2003 y recién en 2019 se volvió obligatoria para todos.

Aunque Kenia ha hecho obligatoria la facturación electrónica a través de la Sección 23 de la Ley de Procedimientos Tributarios, la implementación aún puede y debe realizarse por etapas. Esto requeriría repensar la disposición del artículo 16 de la Ley del Impuesto sobre la Renta con respecto a los gastos deducibles.

Quizás las grandes empresas que se abastecen de empresas que entran en la categoría del impuesto sobre el volumen de negocios (facturación anual entre 1 millón y 25 millones de chelines) deberían tener un camino más largo antes de que esto se aplique a ellas que las grandes empresas que se abastecen de grandes empresas pares.

En segundo lugar, se justifica un enfoque específico en sectores que interactúan directamente con los consumidores finales y en el diseño de un mecanismo que facilite el cumplimiento de la facturación electrónica. Piense en su quiosco inmobiliario o minimercado, por ejemplo. Uno de los principales dolores de cabeza que rodea a la ampliación de la base impositiva en economías fronterizas como Kenia es que la gran mayoría de las micro y pequeñas empresas no son auditadas porque el costo de hacerlo no está justificado por el rendimiento fiscal relativamente pequeño.

Un enfoque específico a través de la facturación electrónica podría ayudar a abordar este problema y es aquí donde los incentivos/recompensas por el cumplimiento han surgido como una vía viable de implementación.

Ruanda ha introducido una recompensa de hasta el 10% del valor del IVA reflejado en el recibo en los casos en que el consumidor final insiste en recibir una factura generada electrónicamente. También dispuso que, si a un consumidor se le niega una factura electrónica y lo informa a la autoridad fiscal, tendrá derecho a una recompensa equivalente al 50 por ciento de las multas pagadas en esa factura.

En tercer lugar, la experiencia en México y Argentina nos dice que la implementación de facturas electrónicas no evita por completo el riesgo de facturas fraudulentas o falsificadas.

Salvaguardias necesarias

El deseo de reducir la obligación tributaria casi siempre creará un incentivo perverso para que algunos contribuyentes diseñen formas de engañar al sistema mediante facturas electrónicas fraudulentas. Por lo tanto, la implementación de facturas electrónicas sin las salvaguardias necesarias contra el fraude podría ser un ejercicio inútil. En Argentina, la autoridad tributaria tiene un elaborado perfil de riesgo y susceptibilidad a la evaluación de facturas fraudulentas a las que están sujetas las empresas.

Finalmente, la facturación electrónica es el camino del futuro para economías como Kenia, que enfrentan vastos segmentos informales.

Para el contribuyente, tiene como objetivo facilitar el cumplimiento. Para la autoridad tributaria, está diseñado para cerrar las brechas de cumplimiento, reducir la carga que suponen las costosas auditorías para los contribuyentes y proporcionar más datos para ayudar a dar forma óptima a la política tributaria.